La esperada y a la vez polémica salida a bolsa de Facebook el pasado día 18 ha vuelto a situar los focos sobre la posible existencia de una “burbuja .com 2.0”, una burbuja tecnológica de naturaleza similar a la que se produjo a finales de los años 90, en la que valoraciones multimillonarias de empresas tecnológicas precedieron a una caída de los mercados una vez las elevadas expectativas comenzaron a incumplirse.

A pesar del actual escenario de incertidumbre en los mercados financieros, estamos asistiendo a un aluvión de operaciones multimillonarias para captar financiación protagonizadas por compañías tecnológicas, en el que las redes sociales en general, y la Oferta Pública de Venta de Facebook en particular, están jugando un papel central.

Estas operaciones, concretadas en salidas a bolsa como las de Facebook, Linkedin, Groupon (la web social de cupones de descuento) y por rondas de financiación de capital riesgo como las realizadas por Twitter a finales de 2011 son llevadas a cabo en muchos casos tomando como referencia valoraciones desorbitadas de empresas cuyos modelos de negocio, y sus vías de generación de ingresos y resultados, están incluso pendientes de ser definidas.

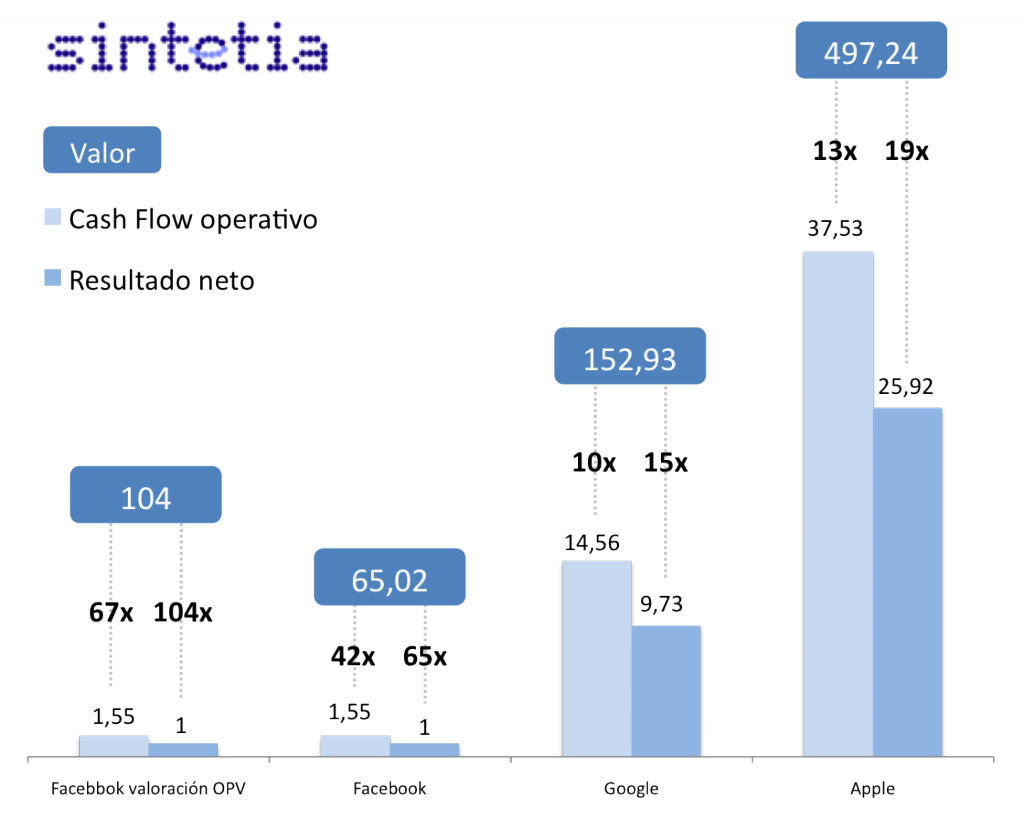

La caída en la cotización de Facebook desde su salida a bolsa, que llevó al valor de la acción a alcanzar un mínimo de 28,19 dólares el día 29, un 25,8% inferior al precio de 38 dólares fijado en la OPV, podría suponer un indicio, quizá no de la existencia de una burbuja que abarcarse al amplio espectro de empresas tecnológicas, sino a las redes sociales en particular. No parece razonable hablar de una burbuja tecnológica en sentido amplio cuando Google y Apple, con unos beneficios netos en 2011 de 9.737 millones de dólares y de 25.922 millones de dólares respectivamente, han demostrado ser dos de las mayores máquinas de hacer dinero del mundo.

Por el contrario, en el caso de las redes sociales, existe una preocupante incertidumbre acerca de su capacidad para generar ingresos, resultados positivos y valor para sus inversores. Esta incertidumbre se ha hecho patente con la denuncia interpuesta por algunos accionistas de Facebook, acusando a la empresa y a sus colocadores de no divulgar adecuadamente la revisión a la baja de sus previsiones de ingresos.

La relación entre la capacidad de generar flujos de caja y beneficios por parte de Facebook, Apple y Google y sus respectivos valores ilustran claramente las causas de esta incertidumbre:

Fuente: Facebook SEC Registration Statement, CNBC, YCharts.

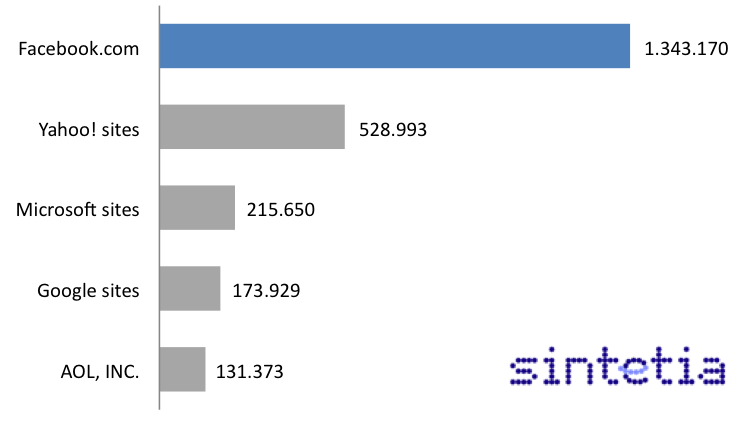

Podría argumentarse en defensa de estas valoraciones que, al contrario de lo que ocurre en el caso de empresas como Google y Apple, las redes sociales no son empresas consolidadas. Pero, ¿en qué medida es esto cierto? Es cierto que se trata de compañías muy jóvenes, pero que a la vez cuentan con una implantación consolidada en el mercado, contando con usuarios que en el caso de Facebook alcanzan los 900 millones de personas.

A pesar de esta aceptación del público, para que las redes sociales puedan convertirse en máquinas de hacer dinero como Google y Apple es preciso que dispongan de modelos de negocio consolidados, en el sentido en que deben crear canales de monetización de sus usuarios estables y rentables.

La demanda interpuesta contra Facebook no ha sido la única polémica provocada por el incumplimiento de las expectativas de los inversores a lo largo del último año. A pesar de las luces que rodean a las redes sociales, consistentes en su gran potencial y sus aún mayores valoraciones, la experiencia y las expectativas de sus inversores no están exenta de sombras.

Entre estas sombras, destacan la falta de transparencia en sus cuentas, que lleva a Twitter a no presentar resultados por tratarse de una compañía que no ha salido a cotización, y que incluso ocasionó un escándalo en el caso de Grupon cuando esta hubo de revisar sus ingresos y resultados de 2011 a la baja, lo que situó a la empresa bajo la vigilancia de la SEC. También resulta especialmente destacable la negativa evolución seguida por la cotización de las acciones de empresas que en el momento de su salida a bolsa eran consideradas valores con un enorme potencial:

Existen, a la vista de estas luces y estas sombras, dos factores que implican que quizá estemos asistiendo a la formación de una burbuja en torno a las redes sociales, y que muy probablemente se estén canalizando grandes volúmenes de recursos financieros a empresas con un enorme potencial pero que a la vez podrían ser incapaces de generar el valor que sus inversores esperan:

- Por un lado, la valoración de estas empresas resulta especialmente compleja, debido a que han creado un nuevo ámbito de actividad, por lo que no pueden tomarse como referencia casos anteriores, y a la vez dicha actividad sigue una evolución tan vertiginosa que resulta extremadamente complejo estimar los flujos de ingresos y gastos que en un futuro se derivarán de la misma.

- Por otro lado, las propias características de sus modelos de negocio, cuya capacidad para generar ingresos es incierta y a la vez se enfrentan al riesgo de presiones al alza en sus costes y necesidades financieras como consecuencia de una intensa competencia.

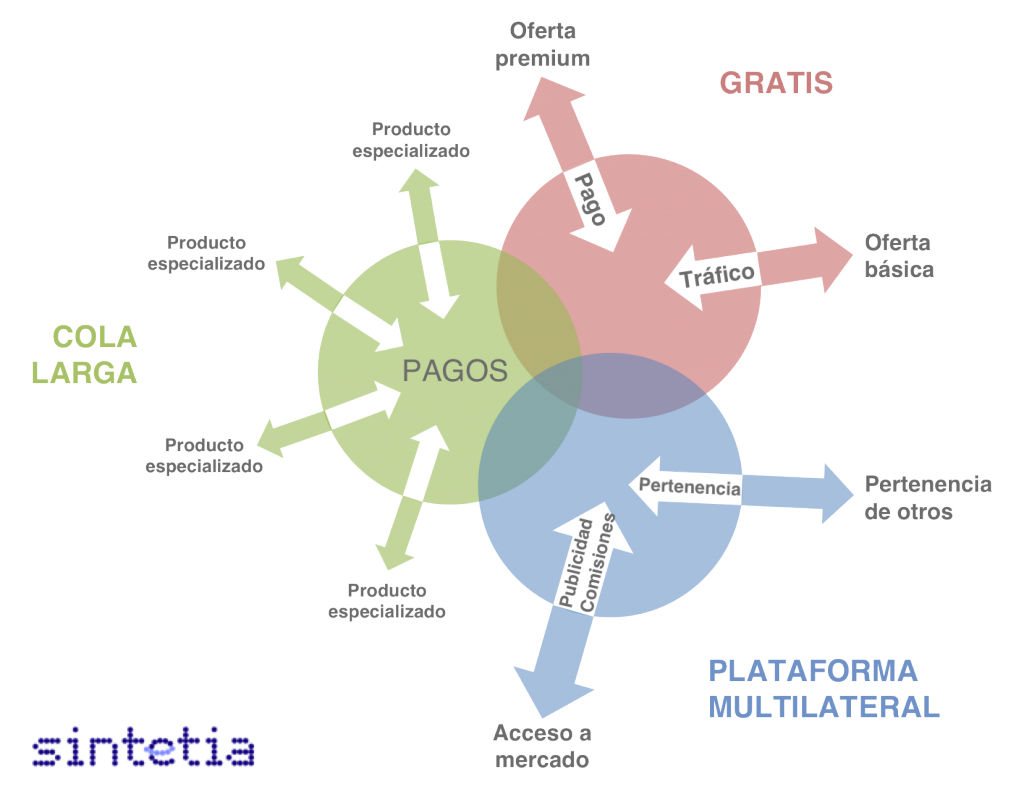

- Modelo de negocio de cola larga: Consiste en ofrecer una amplia gama de productos especializados que, por separado, tienen un volumen de ventas relativamente bajo, en contraposición a modelos que basan sus ingresos en elevados volúmenes de ventas de un número reducido de artículos.

- Modelo de negocio de plataforma multilateral: Estas plataformas reúnen a grupos de clientes distintos pero interdependientes. Por tanto, sólo son valiosas para un grupo de clientes si los demás grupos de clientes también están presentes, de modo que se crea valor mediante la interacción entre los distintos grupos. Se produce un efecto de red según el cual su valor aumenta a medida que se incrementa su número de usuarios, de modo que se abre la puerta a obtener ingresos por ponerlos en contacto con anunciantes y proveedores de contenidos.

- Modelo de negocio “gratis”: consiste en que, al menos uno de los segmentos de los usuarios se beneficia constantemente de una oferta gratuita, que genera tráfico en la plataforma. Por otro lado, el segmento de los usuarios demandante de los servicios de pago financia la oferta gratuita, atraídos por el elevado tráfico. También puede consistir en una oferta inicial gratuita o barata que lleva a los clientes a realizar nuevas compras (muy común en software).

- Su capacidad para la captación y la retención de usuarios, que requerirá gastos e inversiones para mantener su interés y que el dediquen más tiempo a la red social. Si hay un factor que defina la competencia entre las redes sociales es la lucha por la captación de usuarios, tanto por su dedicación en términos de tiempo de conexión como por la generación de contenido.

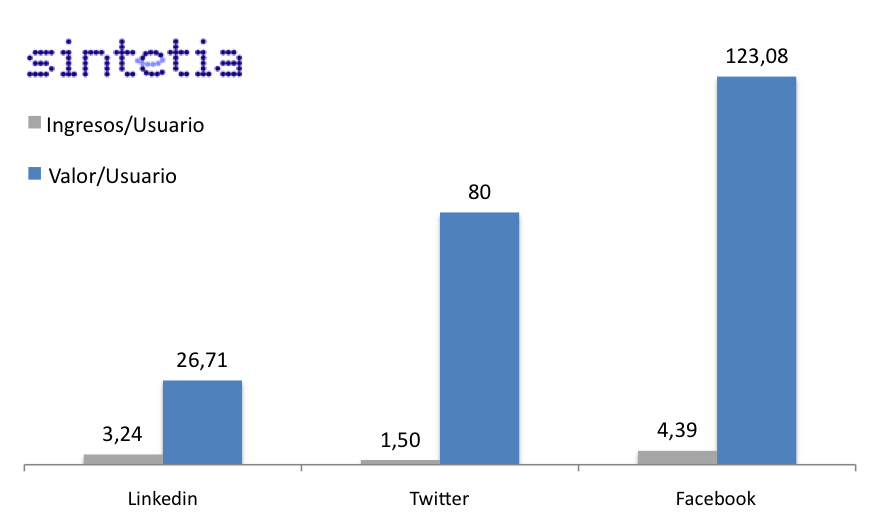

- Su capacidad para monetizar dichos usuarios, bien sea cobrándoles o bien sea cobrando a terceros por el acceso de su propia oferta y su publicidad a los usuarios a través de la red. Ésata es una de las cuestiones que más preocupación suscitan acerca del atractivo real de las redes sociales como inversión, su capacidad para incrementar sus ingresos por usuario.

La valoración de empresas es una disciplina compleja en la que se emplean diversas metodologías para tratar de determinar su valor. Pero no son las metodologías las que realmente le confieren dicha complejidad, sino la necesidad de establecer unas hipótesis de partida y unos puntos de referencia razonables a partir de los que desarrollar la valoración. Esto implica que toda valoración está sujeta a cierta subjetividad, en la medida en que dichas hipótesis y puntos de referencia son establecidos de acuerdo con los intereses, las opiniones y la información de la que disponga la persona encargada de llevarla a cabo.

Evidentemente, cuanta menor sea la información disponible acerca de la actividad que desarrolle la empresa que se pretende valorar, mayor importancia cobrarán los elementos subjetivos en el proceso. Por ejemplo, si pretendiésemos valorar una empresa que va a resultar adjudicataria de un contrato para vender un volumen determinado de productos a un precio establecido, resultaría muy sencillo estimar sus futuros ingresos con un elevado grado de certidumbre.

Por otro lado, si pretendiésemos valorar una empresa muy similar a otras compañías tanto en lo que respecta a su actividad como a sus características, podría abordarse una valoración mediante múltiplos comparables con ciertas garantías de alcanzar un resultado razonable. Esta metodología consiste en estimar el valor de la empresa a partir de los precios de mercado observados en transacciones comparables (como cuando se estima el precio de venta de una casa a partir del precio por metro cuadrado pagado en la zona).

En el caso de las redes sociales, emplear una metodología de valoración por múltiplos comparables resulta inviable dada la escasez de referencias válidas. Para emplear esta metodología de un modo adecuado, sería preciso contar con varias empresas comparables a la que se pretende valorar, lo que no resulta fácil dada la falta de madurez de la actividad. En el caso de empresas como portales web o redes sociales, una opción consiste en emplear múltiplos comparables referidos a los usuarios únicos, de modo que la valoración requiere el establecimiento de un “valor por usuario”, con las dificultades que ello implica.

Fuente: Facebook SEC Registration Statement, Crunchbase, CNBC, Mashable

Del mismo modo, los innovadores modelos de negocio de las redes sociales, en constante evolución, representan un auténtico reto a la hora de llevar a cabo una valoración mediante el descuento de sus flujos de caja futuros, debido a la elevada incertidumbre acerca de los mismos, que hace muy difícil realizar una estimación justificable.

Esta incertidumbre es de una naturaleza diferente a la que condiciona las valoraciones de empresas de otros sectores altamente innovadores, como por ejemplo el biosanitario. En el caso de las empresas dedicadas al desarrollo de compuestos para el tratamiento de enfermedades la mayor incertidumbre es de carácter técnico, puesto que los desarrollos pueden no llegar a buen puerto. Sin embargo, el mercado y los ingresos potenciales pueden ser estimados de una forma razonable de acuerdo con la incidencia de las enfermedades y con los precios de los tratamientos alternativos.

Por otro lado, los costes y las necesidades de inversión en el caso de las redes sociales resultan más difíciles de estimar que en otras industrias debido a la rápida evolución de su actividad y a la necesidad de mantener el interés de sus miembros y mejorar su experiencia de uso. Una muestra de esta necesidad de ofrecer cada vez más para mantener y captar usuarios es la reciente adquisición por parte de Facebook de Instagram, la aplicación social para compartir fotografías, por 1.000 millones de dólares (para después lanzar Facebook Camera, una aplicación muy similar).

Sin embargo, a pesar de los problemas para encontrar casos comparables y para estimar el valor que la actividad generará en el futuro, existe un factor aún más difícil de prever, y que puede tener un tremendo impacto en el valor de las redes sociales: la posible aparición de nuevas alternativas que acaben con las empresas ya establecidas.

En 2005, Rupert Murdoch compró Myspace a través de Newscorp por un importe de 580 millones de dólares. Murdoch consideraba que Myspace tenía un elevado potencial, especialmente tras la firma, poco después, de un acuerdo publicitario con Google de 900 millones de dólares, supeditado al cumplimiento de unos estrictos objetivos de volumen de actividad en la red.

Pero Facebook, fundada por Mark Zuckerberg y sus compañeros en 2004, comenzó a captar usuarios, mientras Myspace los perdía, lo que llevó incluso al incumplimiento del acuerdo con Google. La huida de sus usuarios, junto con una gestión muy mejorable, llevaron a la decadencia de Myspace, que fue vendida por Newscorp en 2011 por 35 millones de dólares, 16,5 veces menos de los que costó. Como dijo Guy Kawasaki en este portal,“siempre hay, en algún lugar, dos tipos en un garaje planeando tu desaparición”.

Por tanto, la posibilidad de ser destronados por un nuevo competidor también debería ser considerada a la hora de llevar a cabo una valoración, bien a través del diseño de escenarios a los que se asigne una posibilidad estimada de ocurrir, o bien a través del reflejo de este riesgo a la hora de descontar los flujos de caja que se prevé que genere la compañía. En todo caso, dado lo imprevisible de tales eventos, resulta terriblemente difícil la inclusión de dicho riesgo en el modelo de valoración de una forma razonable.

En todo caso, la incertidumbre y la subjetividad inherentes a la valoración de empresas deben tratarse con especial precaución y, en todo caso, para tratar de determinar si una valoración es razonable, es preciso considerar también los posibles sesgos que puedan afectar a quien la realice, ya sean debidos a sus opiniones o a sus intereses.

No debe obviarse el hecho de que, más allá de las dificultades metodológicas, las millonarias valoraciones que están atrayendo ingentes recursos financieros son presentadas por la parte vendedora, por lo que resulta razonable considerar que, en le mejor de los casos, pecan de cierto optimismo. En este sentido, los inversores que acudieron a la OPV de Facebook han decidido demandar a la empresa al considerar que la valoración realizada no se correspondía con las expectativas reales de la empresa, de las que no fueron informados.

Al igual que en el caso de cualquier otra empresa, la capacidad de las redes sociales de generar valor para sus accionistas depende de las características y la configuración de su modelo de negocio, as í como de la interacción entre dicho modelo de negocio y el entorno en que estas compañías desarrollan su actividad.

El modelo de negocio de las redes sociales combina elementos de los modelos de negocio de “cola larga”, “plataforma multilateral” y “gratis”, atendiendo a las categorías expuestas en el libro “Generación de modelos de negocio” de Yves Pigneur y Alex Osterwalder:

Fuente: comScore Ad Metrix

Las redes sociales podrían definirse como plataformas multilaterales que captan usuarios a través de la oferta de servicios gratuitos y de contenidos especializados que giran alrededor de la interacción entre diferentes grupos e individuos, y cuyos principales ingresos provienen de grandes campañas publicitarias orientadas a grandes audiencias, publicidad orientada a grupos específicos, y de la oferta de contenidos y diferentes servicios de pago.

Fuente: Elaboración propia a partir de “Generación de modelos de negocio”

Este modelo de negocio, independientemente de las peculiaridades de cada caso, pone de manifiesto dos factores que determinarán la capacidad real de las redes sociales para generar valor como inversión:

Dado el auge que estas plataformas están experimentando, se enfrentan a la constante aparición en escena de nuevas propuestas que, en el caso de captar la atención del público, suponen una amenaza en la medida en que pueden robar la dedicación de los usuarios. Al igual que la capacidad de Facebook para atraer la atención supuso el declive de Myspace y unas pérdidas multimillonarias para Rupert Murdoch, la aparición de nuevas redes puede suponer el declive de las actuales redes.

A pesar de que el número de usuarios de redes sociales vaya en aumento, existe una restricción inamovible: disponen de 24 horas al día, por lo que la capacidad para incrementar los ingresos por usuario resultará determinante.

Por tanto, se produce una doble competición por el dinero y el tiempo de los usuarios,que a su vez determinará la capacidad para captar ingresos de terceras partes, como anunciantes y proveedores de contenido. Y esta competición por captar usuarios, y por contar con la dedicación de parte de su tiempo, lleva irremediablemente hacia una de las mayores amenazas para la capacidad de generación de beneficios de una empresa: la guerra.

Y la guerra sale cara, como pone de manifiesto la “carrera armamentística” protagonizada por las redes sociales a lo largo de los últimos meses para ofrecer un mayor valor a los usuarios, que ha llevado a Facebook a la adquisición de Instagram por 1.000 millones de dólares, a Linkedin a comprar Slideshare por 118 millones de dólares, o a Twitter a comprar Tweetdeck por 40 millones de dólares. Recientemente, incluso se rumorea que Facebook podría estar desarrollando un smartphone propio.

Esta necesidad de destinar recursos a mantener el interés por las redes sociales supone una disminución de su capacidad de generar valor para el inversor, que a su vez se ve agravada por el incremento de la competencia, tanto en términos de captación de usuarios como de proveedores.

Este incremento de la competencia está siendo favorecido por la masiva canalización de flujos financieros hacia esta actividad. Por tanto, el interés suscitado por estas empresas podría acabar matando la gallina de los huevos de oro de las redes sociales, convirtiendo sus multimillonarias valoraciones en un multimillonario agujero en las cuentas de sus inversores.

Artículo de Enrique González, responsable del Área de Empresa de CIES, publicado en Sintetia. Síguele en Twitter.

ResponderEliminarOlá a todos, isso é como eu tenho um empréstimo urgente de € 30.000 dentro de 24 horas para iniciar o meu próprio negócio a partir de serviços on-line de empréstimo internacional entre em contato com o e-mail da empresa para o processamento do empréstimo se você estiver interessado:

email: atlasloan83@gmail.com

WhatsApp: +1 (443) -345-9339